Essa é a terceira vez seguida em que BC não altera tax

08/12/2022

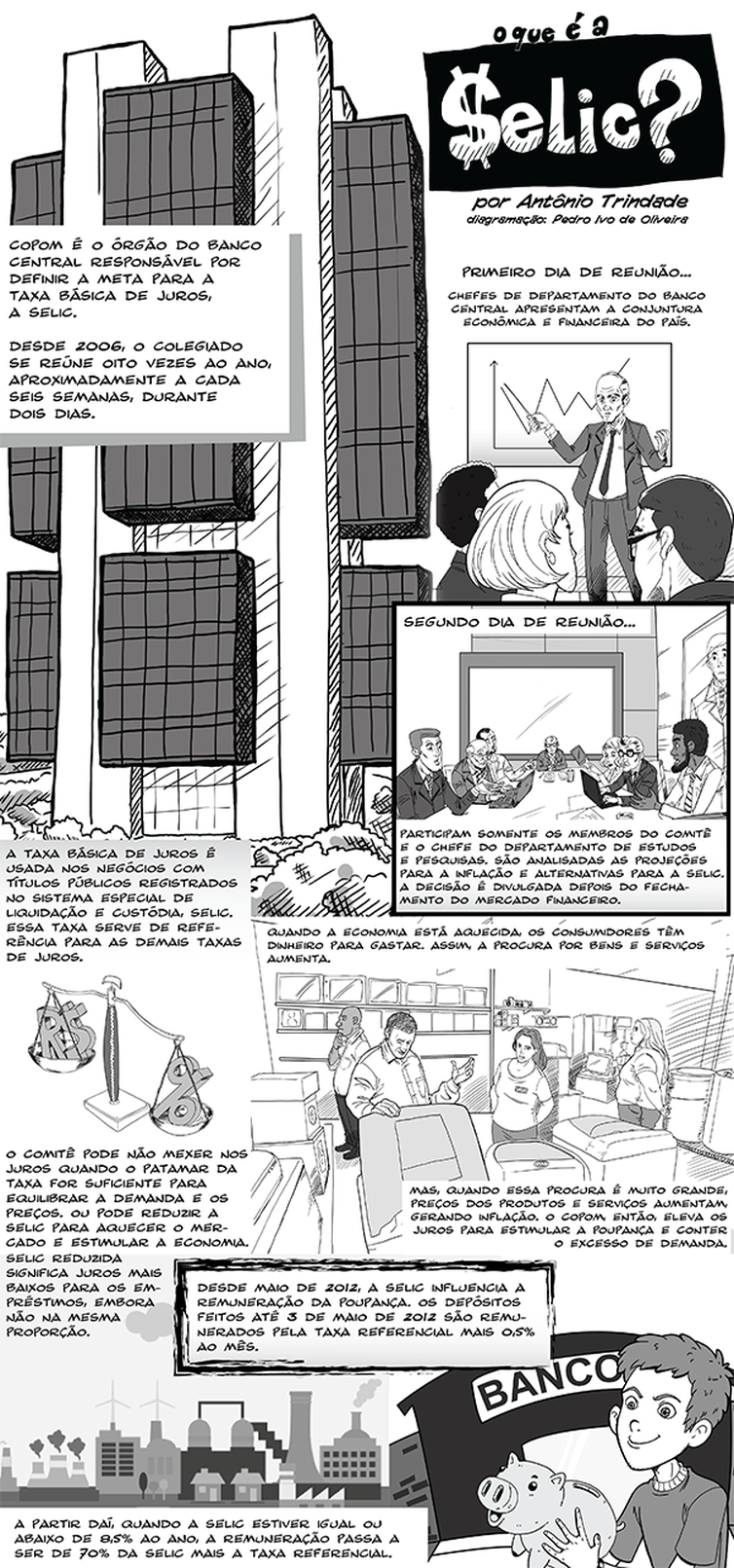

Apesar do repique recente na inflação, o Banco Central (BC) não mexeu nos juros. Por unanimidade, o Comitê de Política Monetária (Copom) manteve a taxa Selic, juros básicos da economia, em 13,75% ao ano. A decisão era esperada pelos analistas financeiros.

O diretor de Regulação do Banco Central, Otávio Damaso, não participou da reunião. Ontem (6), o órgão tinha informado que ele não estaria presente por causa do falecimento de um parente de primeiro grau. Os demais diretores e o presidente do BC, Roberto Campos Neto, votaram pela manutenção da taxa.

Assim como nas últimas vezes, o Copom manteve o aviso que poderá voltar a aumentar a Selic caso a inflação não caia como esperado. Em comunicado, o comitê citou “a elevada incerteza sobre o futuro do arcabouço fiscal do país e estímulos fiscais adicionais” como fatores que aumentam o risco de a inflação subir. Em contrapartida, mencionou uma eventual queda no preço das commodities (bens primários com cotação internacional) e uma “desaceleração mais acentuada na economia global” como elementos que podem empurrar a inflação para baixo.

A taxa continua no maior nível desde janeiro de 2017, quando também estava em 13,75% ao ano. Essa foi a terceira vez seguida em que o BC não mexe na taxa, que permanece nesse nível desde agosto. Anteriormente, o Copom tinha elevado a Selic por 12 vezes consecutivas, num ciclo que começou em meio à alta dos preços de alimentos, de energia e de combustíveis.

De março a junho do ano passado, o Copom elevou a taxa em 0,75 ponto percentual em cada encontro. No início de agosto, o BC passou a aumentar a Selic em 1 ponto a cada reunião. Com a alta da inflação e o agravamento das tensões no mercado financeiro, a Selic foi elevada em 1,5 ponto de outubro do ano passado até fevereiro deste ano. O Copom promoveu dois aumentos de 1 ponto, em março e maio, e dois aumentos de 0,5 ponto, em junho e agosto.

Antes do início do ciclo de alta, a Selic tinha sido reduzida para 2% ao ano, no nível mais baixo da série histórica iniciada em 1986. Por causa da contração econômica gerada pela pandemia de covid-19, o Banco Central tinha derrubado a taxa para estimular a produção e o consumo. A taxa ficou no menor patamar da história de agosto de 2020 a março de 2021.

Inflação

A Selic é o principal instrumento do Banco Central para manter sob controle a inflação oficial, medida pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA). Em outubro, o indicador fechou em 6,47% no acumulado de 12 meses . Esse foi o primeiro mês de inflação positiva após três deflações consecutivas, motivado pela alta no preço dos combustíveis e dos alimentos.

Apesar da desaceleração do IPCA de julho a setembro, o valor está acima do teto da meta de inflação. Para 2022, o Conselho Monetário Nacional (CMN) fixou meta de inflação de 3,5%, com margem de tolerância de 1,5 ponto percentual. O IPCA, portanto, não podia superar 5% neste ano nem ficar abaixo de 2%.

No Relatório de Inflação divulgado no fim de setembro pelo Banco Central, a autoridade monetária estimava que o IPCA fecharia 2022 em 5,8% no cenário base. A projeção, no entanto, pode ser revista dependendo da evolução do preço dos combustíveis no trimestre final do ano. A nova versão do relatório será divulgada no fim de dezembro.

As previsões do mercado estão menos otimistas. De acordo com o boletim Focus, pesquisa semanal com instituições financeiras divulgada pelo BC, a inflação oficial deverá fechar o ano em 5,92%. No início de junho, as estimativas do mercado chegavam a 9%.

Crédito mais caro

A elevação da taxa Selic ajuda a controlar a inflação. Isso porque juros maiores encarecem o crédito e desestimulam a produção e o consumo. Por outro lado, taxas mais altas dificultam a recuperação da economia. No último Relatório de Inflação, o Banco Central projetava crescimento de 2,7% para a economia em 2022.

O mercado projeta crescimento maior. Segundo a última edição do boletim Focus, os analistas econômicos preveem expansão de 3,05% do Produto Interno Bruto (PIB, soma dos bens e serviços produzidos pelo país) neste ano.

A taxa básica de juros é usada nas negociações de títulos públicos no Sistema Especial de Liquidação e Custódia (Selic) e serve de referência para as demais taxas de juros da economia. Ao reajustá-la para cima, o Banco Central segura o excesso de demanda que pressiona os preços, porque juros mais altos encarecem o crédito e estimulam a poupança.

Ao reduzir os juros básicos, o Copom barateia o crédito e incentiva a produção e o consumo, mas enfraquece o controle da inflação. Para cortar a Selic, a autoridade monetária precisa estar segura de que os preços estão sob controle e não correm risco de subir.

infografia_selic – ArteDJOR

*Por Wellton Máximo – Repórter da Agência Brasil – Brasília

Fonte: Agência Brasil