Magistrado se recusou a ler inicial por “excesso” de páginas.

27 de outubro de 2025

O que é uma petição excessivamente longa? Para o juiz de Direito Rodrigo de Azevedo Costa, da 5ª vara Cível do Foro Regional de Santana/SP, 19 páginas ultrapassaram o limite do aceitável. Em despacho, o magistrado determinou a redução da petição inicial para, no máximo, 10 laudas, sob pena de indeferimento.

A decisão, porém, foi revertida pelo TJ/SP, que considerou ilegal a limitação e determinou a análise do pedido de tutela de urgência em até 48h.

No despacho inicial, o magistrado argumentou que a peça “conta com 19 (dezenove) laudas, sendo que dessas, nem 10 (dez) dizem respeito aos fatos” e que sua extensão “em absolutamente nada contribui para com o célere processamento de qualquer feito”.

Afirmou ainda que uma petição de 19 páginas seria “absolutamente incompatível” com o volume de processos da vara – cerca de 9 mil – e chegou a compará-la ao voto da ministra Cármen Lúcia no julgamento da tentativa de golpe de Estado. O magistrado viu a informação em uma matéria publicada por Migalhas e citada por ele na decisão.

“Observe-se que recentemente, a Ministra Cármen Lúcia, no caso envolvendo a alegação de Tentativa de Golpe de Estado, com notoriedade mundial, proferiu um voto de 396 (trezentos e noventa e seis) laudas, sendo que o caso conta com a analise de condutas delitivas, inclusive de um ex Presidente da República. São 08 (oito) réus.”

Ainda, acrescentou que o ministério da Educação considera “livro” qualquer obra com mais de 50 páginas, argumento usado para reforçar que a petição seria quase metade de um livro.

“Nesse compasso, uma petição com quase metade do que se considera por mínimo considerado pelo Ministério da Educação para ser considerado livro, para tratar de caso que a despeito de sensível às partes, é rotineiro na realidade forense, não é minimamente razoável.”

O juiz, então, determinou que a parte autora emendasse a inicial para, em no máximo 10 laudas, trazer os fatos e o pedido, advertindo que o descumprimento levaria ao indeferimento da ação.

Além de restringir a forma da peça, o magistrado não apreciou o pedido de tutela cautelar, que estava pendente de análise havia mais de 40 dias – situação mais grave, pois se tratava de pedido de urgência.

O caso que deu origem à controvérsia é uma ação de obrigação de fazer e arbitramento de aluguéis, ajuizada por uma empresa contra coproprietárias de um imóvel em Santana/SP.

Na petição, os advogados pedem tutela cautelar para suspender obras realizadas no imóvel sem consentimento e garantir o acesso da autora ao bem.

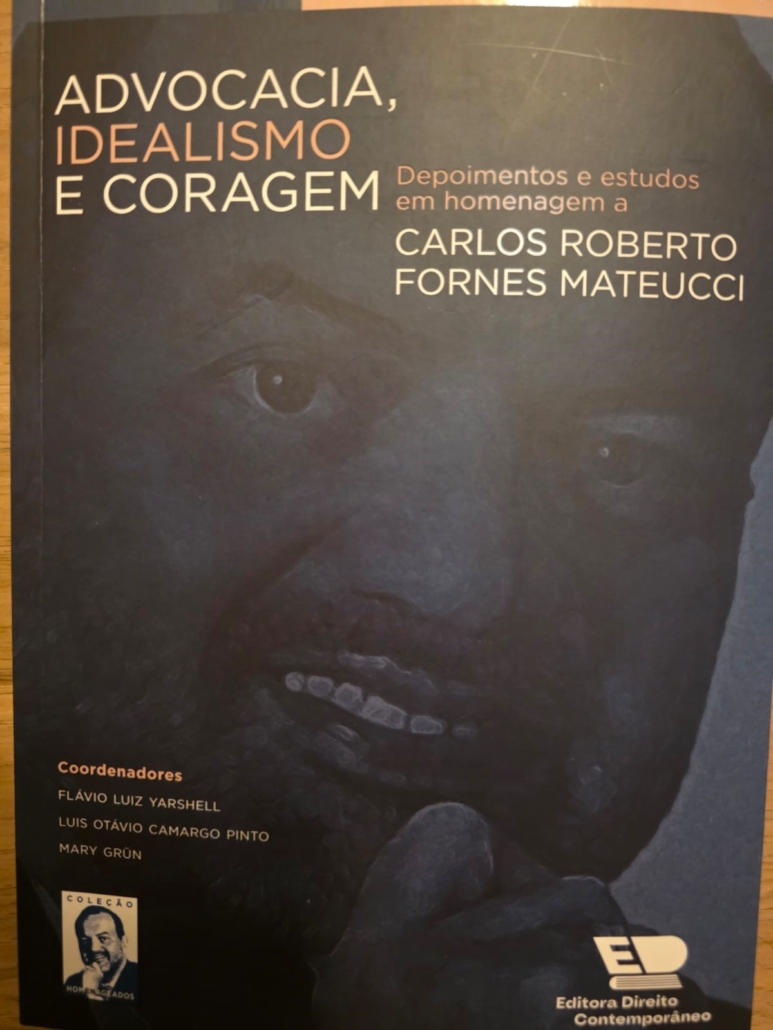

Magistrado considerou inicial de 19 páginas “longa demais” e despachou para que advogados a reduzissem.

(Imagem: Arte Migalhas)

Agravo

Diante da decisão, os causídicos interpuseram agravo de instrumento perante o TJ/SP, sustentando violação ao art. 319 do CPC, que não prevê limitação de laudas.

Argumentaram que “não há autorização legal alguma” para a exigência e citaram precedentes do próprio tribunal que consideraram ilegal a determinação de redução de páginas, por ofensa ao direito de petição.

O agravo também destacou a demora na apreciação da tutela, que buscava a paralisação de obras em imóvel em copropriedade, e pediu a aplicação da teoria da causa madura, para que o próprio tribunal examinasse o pleito.

Segundo os advogados, o despacho foi antecedido por reunião presencial em que o juiz teria se recusado a ouvir o causídico e criticado o tamanho da petição.

Apreciação em 48h

Ao analisar o caso, o desembargador Cláudio Luiz Bueno de Godoy, da 1ª câmara de Direito Privado do TJ/SP reconheceu a ilegalidade da imposição de limitação de laudas e concedeu parcialmente a liminar para determinar que o juiz de origem aprecie o pedido de tutela de urgência em até 48 horas.

O relator observou que uma coisa é a recomendação de concisão; outra, muito diferente, é torná-la imperativa à margem dos requisitos legais da petição inicial, previstos no art. 319 do CPC.

“Veja-se que uma coisa é a recomendação ou a iniciativa – como já houve na Corte – de que as peças seguissem esse padrão, enquanto mecanismo de agilização do exame dos casos. Outra, diferente, é tomá-la de forma imperativa e à margem dos requisitos legais que a petição inicial deve atender, dispostos no art. 319 do CPC.”

Destacou, ainda, que o tribunal bandeirante já havia rejeitado anteriormente imposições semelhantes, classificando-as como medidas “à margem dos requisitos legais”.

Descumprimento da ordem

Passados 9 dias, até a publicação desta matéria, a decisão do tribunal ainda não havia sido cumprida.

Consultados, os advogados da causa informaram que despacharam novamente em 2ª instância, comunicando que o pedido de urgência permanece sem apreciação.

Processo: 4006923-97.2025.8.26.0001

Fonte: https://www.migalhas.com.br/quentes/443031/juiz-manda-reduzir-peticao-de-19-laudas-mas-tj-sp-ordena-analise